美國合格股利

- 2024-01-08

- 美國稅務

- 謝宗翰

美國合格股利

拜疫情期間聯準會的寬鬆貨幣政策,投資美股成為一種全球運動,然而有些遵奉「價值型投資」哲學的投資人,買股偏好長期持有而非短進短出,股利收入就成為這類型投資人的獲利來源。依照所得稅的課稅理論,公司有獲利要先繳公司所得稅,稅後盈餘分配給股東,股東需再繳一次個人所得稅,經濟實質上有重複課稅的疑慮,因此世界各國對於股利的課稅方式都會有別於一般所得。

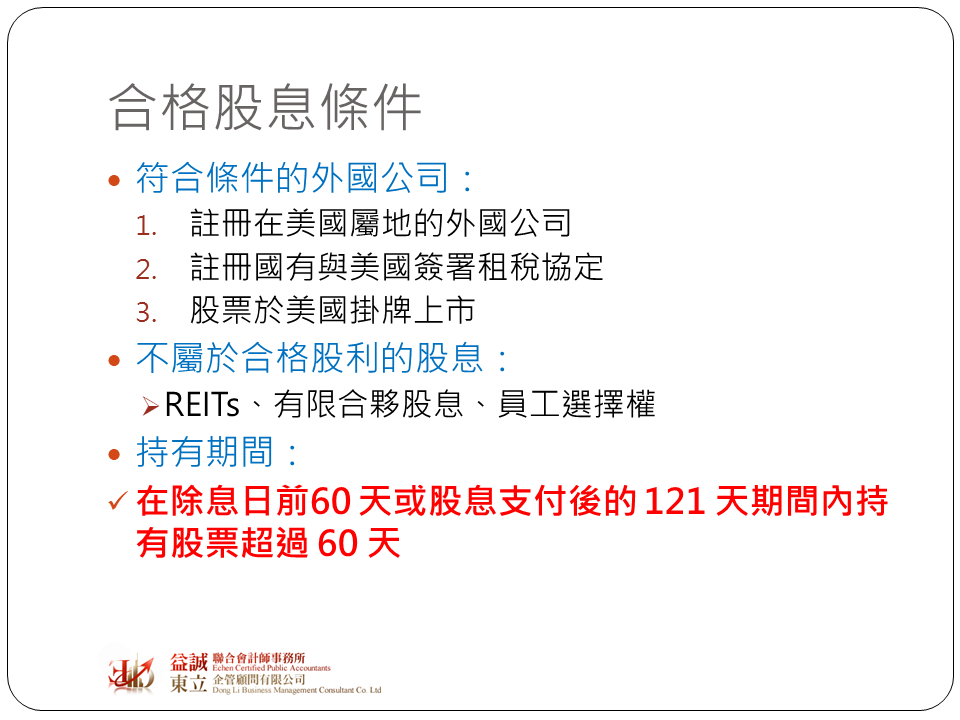

有沒有成為合格股利在稅上的差別主要在於適用的稅率,若是收到一般股利,該筆股利收入是按照一般個人的所得稅稅率(10%~37%)課稅,也就是所得總額越高的人適用的稅率會越高;但如果收到的股利是合格股利,那IRS則是用長期資本利得的稅率(0%、15%、20%)來課稅。

.png)

之前有跟大家介紹過美國的商業組中除了C-corp之外,其他像是LLC、S-corp、partnership等都可採取pass-through穿透實體課稅,因此收到股東並不不會有重複課稅的問題,為了減少C-corp所面臨的重複課稅,美國稅法規定C-corp收到其他公司配發的股利可依照持股比例享有不同程度的股利扣除額(Dividends Received Deduction, DRD),其扣除率如下:

|

持股比例 |

扣除比率 |

|

<20% |

50% |

|

20%~80% |

65% |

|

≧80% |

100% |

要享受DRD同樣必須要符合持有期間的規定,亦即投資人在股票除息日前後各45天內(共91天)至少持有該股票超過45天。除此之外,收到的股息若是來自REITs、個人控股投資公司或個人服務公司,都不適用DRD。最後,若投資人的持股比例未達80%,DRD的扣除比例會受到應稅收入的限制,亦即不考慮DRD時的所得總額*扣除率 vs. 股利*扣除率,兩者取其小。

.png)