美國信託簡介(十三)-Rabbi Trust簡介

- 2024-09-28

- 美國稅務

- 謝宗翰

美國信託簡介(十三)-Rabbi Trust簡介

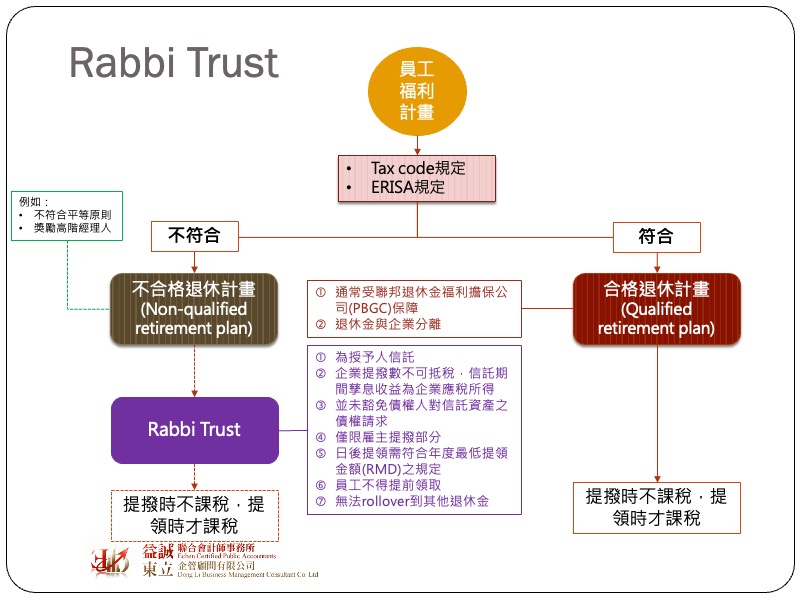

美國的員工退休金計畫種類相當多,而且有相當多客製化的空間,政府也為了鼓勵企業及員工提撥退休金,在稅法上提供抵減所得的優惠,但前提是該退休福利金計畫內容必須符合法令之規定,因此在零零總總的退休福利計畫中,又可依照是否符合稅法規定,分成「合格退休金計畫(Qualified Retirement Plan, QRP)」及「不合格退休金計畫(Non-qualified Retirement Plan, NQRT)」兩種。

常見的401-K計畫, 403-B計畫、SEP-IRA等都是典型的合格退休金計畫,這類型的計畫多半受到聯邦退休金福利擔保公司(PBGC)的保證,亦即若該退休金計畫破產,員工仍可在保證範圍內領回退休金,而被歸屬為「不合格退休金計畫(NQRT)」的退休金並非法律所不允許,只是這類型的退休金計畫可能在提撥條款上沒有遵循公平原則或matching的比例不符規定等,但也因為不符合稅法規定,所以無法享受稅賦優惠,且NQRT原則上不受PBGC的保障。我們都知道,員工會有動機從薪資中提撥退休金主要在於可享受遞延課稅的效果,NQRT若失去了這個目的,員工提撥退休金的動機勢必大減,為此稅法上允許若NQRT將其退休金放入一個特別的信託中,則遞延課稅的優惠仍舊適用,這種信託就是Rabbi Trust,會稱為“Rabbi(拉比)”,是因為該信託之操作最早是由一位猶太人所設計的。

在正式討論Rabbi Trust之前,我們先說明一下稅法如何認定薪資所得。原則上當員工履行完契約責任後,且員工實際或推定收到該勞務報酬時,就視同所得已經實現,而所謂的「推定收到」係指符合以下兩個條件之一:

換言之,如果員工的勞務報酬尚未實際領取,且仍面臨被沒收的風險,則該勞務報酬視為尚未實現,而無需進行課稅,Rabbi Trust就是基於這樣的課稅原則而設計的。最早的Rabbi Trust是規劃成授予人成立一個他益信託,但在信託契約中明定,授予人每年會放入一筆金額到信託當中,但只有在受益人過世、殘廢或符合退休年齡時才能夠領取。

員工退休金計畫的資金分別來自員工提撥及企業提撥,而企業提撥的部分究竟還是不是屬於企業的資產關乎到整個退休金的安全性,如果退休金與企業完全分離,那代表企業不能擅自使用退休金的資金,即使企業破產,債權人也不能要求清算退休金,這是QRT的基本原則,但NQRT可能就沒有這樣的特點,因此為了要確保退休金不會遭到企業濫用,Rabbi Trust通常(但不限定)會被設計成一個不可撤銷信託(Irrevocable Trust),以確保信託內之基金能作為支付員工退休金所用,然而企業仍會保有修改退休福利制度的權利,這代表Rabbi Trust仍被視為一種授予人信託(Grantor Trust),而既然是Grantor Trust,就代表該信託財產在法律本質上仍屬委託人的財產,因此當企業出現資不抵債的情況時,Rabbi Trust時無法對抗債權人的追索,所以員工仍面臨報酬被沒收的風險(雖然發生的機會可能很低),在稅務上Grantor Trust並非獨立課稅實體,因此信託期間的孳息所得仍歸屬委託人,這代表企業必須就孳息利益繳納所得稅,同時所提撥之退休金亦不得用於抵稅。

放入Rabbi Trust的退休金僅限企業為員工所提撥的部分,相對其他QRT對於提前提領設有特殊豁免條款(hardship term),Rabbi Trust規定員工在65歲前不得提前提領且沒有任何免除條款之適用,除此之外,Rabbit Trust也無法rollover到其他退休金計畫。從規定上我們可以發現Rabbi Trust的彈性相較一般QRT低很多,但為什麼還是有企業要採取這種方式來運作呢?最主要的原因是在於企業基於對優秀人士招募之彈性,可能無法滿足QRT對於公平原則的要求,舉例來說,A公司為了挖角B公司的高管來自家公司擔任總經理,可能祭出非常優渥的福利條件,包括退休福利計畫,但如果這些福利計畫超過該公司現有的平均水準,那該計畫就無法符合IRS的規定,在這樣的情況就只能針對該特定人建立特殊的退休計畫。