S-corp的盈餘分配

- 2024-06-16

- 美國稅務

- 謝宗翰

S-corp的盈餘分配

穿透式課稅可以避免所得重複課稅的問題,我們常聽到的LLC、LLP及獨資企業原則上都是採取穿透實體方式課稅,但C-corp(股份有限公司)就無法適用,然而是否有一種組織是同時具備股份有限公司的募資優點,但同時又可享有穿透實體的稅務優惠呢? 美國稅法當中的S-corp就具有這樣的特性,本身既可發行股票,又不需要繳納公司所得稅,所以相當受到投資人的喜愛。

然而要成為S-corp須符合以下幾格條件:

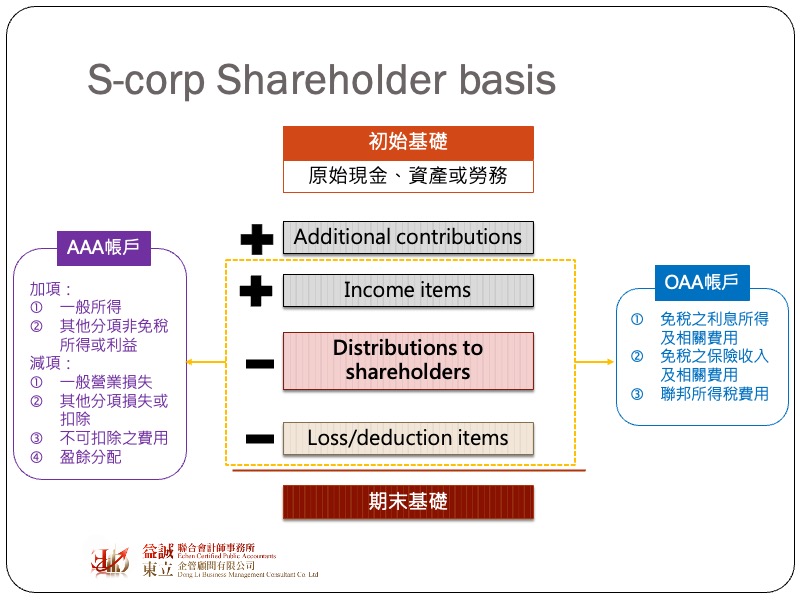

S-corp既然是採取穿透式課稅,就代表當年度有盈餘發生,無綸盈餘是否有實際分配,利潤都會依照持股比例直接歸屬到股東身上去繳所得稅,所以原則上日後實際分盈餘的時候,股東就不需要再繳所得稅,但實際上並不是這麼簡單,因為S-corp有可能是從C-corp轉換而來,而C-crop的盈餘實際分配給股東時,股東本來就需要繳所得稅,因此為了要確認S-corp的股東所獲配的盈餘到底需不需要在課稅,S-corp必須要額外設置兩個帳戶,來記錄股東盈餘的組成內容,用以確認有哪些盈餘是需課稅那些是不需課稅。

S-corp在實際分配盈餘時,股東是否需要在繳稅,除了要看盈餘是從哪個帳戶分配出來之外,還需去計算股東的權益基礎(Shareholder basis),這個基礎的計算其實很簡單,就是把股東歷次的投入金額加上歷年的盈虧數,扣除損失及分配數之後的數額,概念跟我們會計上所計算的股東權益是一樣的。

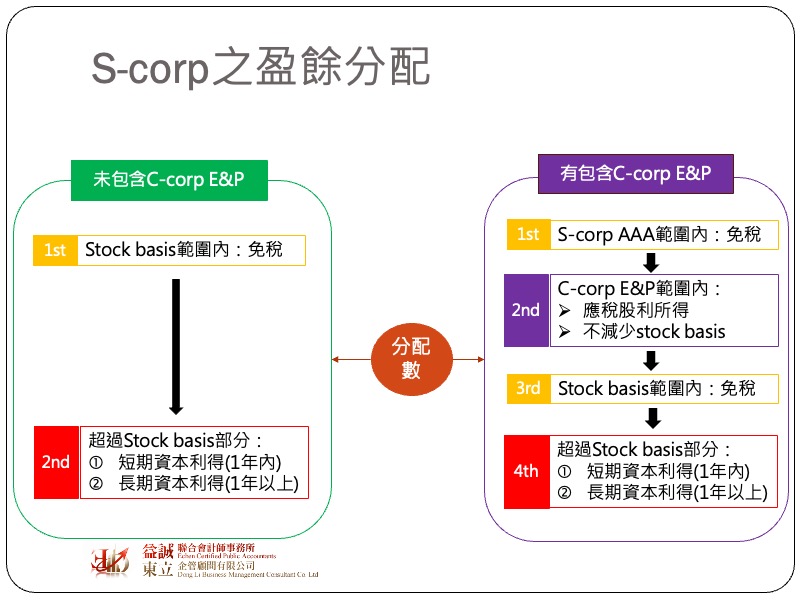

為什麼要去計算權益基礎,這是因為若盈餘分配的數額沒有超過權益基礎,概念上都是屬於股東權益的返還,而股東權益包含了原始出資額及未分配盈餘,原始出資額返還本來就沒有所得的問題,因此無須繳稅,在S-corp當中,當年度的盈餘都已經直接回歸到股東個人身上繳稅了,所以實際留在公司當中的盈餘通通都是為股東資本的投入,因此如果這間S-corp並不是由C-corp所轉來的,那只要分配數沒有超過Shareholder basis,股東都不需再繳稅,超過的部分則視同處分股東權益,按照資本利得的規定來課稅。

如果這間S-corp是由C-corp所轉變來的,那股東權益當中有可能會含有以前C-corp時期所尚未分配的盈餘,因為C-corp的盈餘分配給股東並無免稅,因此這類型的S-corp在進行分配時,我們就必須要逐一檢視盈餘的組成項目。

國會在立法時都希望盡可能延後股東繳稅的時點,因此雖然這間S-corp的權益中包含以前C-corp的未分配盈餘,但在實際分配時,我們會先假設所分配的盈餘都是來自S-corp時期的,因此只要分配數沒有超過AAA帳戶的餘額,這部分的分配都不須繳稅,當AAA的額度用完之後,才開始分配以前C-corp的未分配盈餘,而這個部分就必須要繳稅了。當AAA帳戶及C-corp的盈餘都用完之後,若盈餘分配的數額仍未超過Shareholder basis的範圍,該部分同樣視為資本的返還,無須課稅,只要超過的部分才需視為資本利得進行課稅。

前面有提到S-corp是稅法上對於C-corp的一種特別分類,所以任何的C-corp只要符合條件都可轉換成S-corp,同樣地,S-corp也可以放棄原先的穿透課稅優惠,按照傳統C-corp的方式來課稅,但要特別注意,若公司放棄了S-corp的身分,在五年內都不可以再申請恢復成為S-corp,而即使是五年期滿,也仍需經過IRS的同意才可再次轉成依照S-corp之規定進行納稅。