美國FBAR(肥爸)與FATAC(肥咖)介紹

- 2024-04-07

- 美國稅務

- 謝宗翰

美國FBAR(肥爸)與FATAC(肥咖)介紹

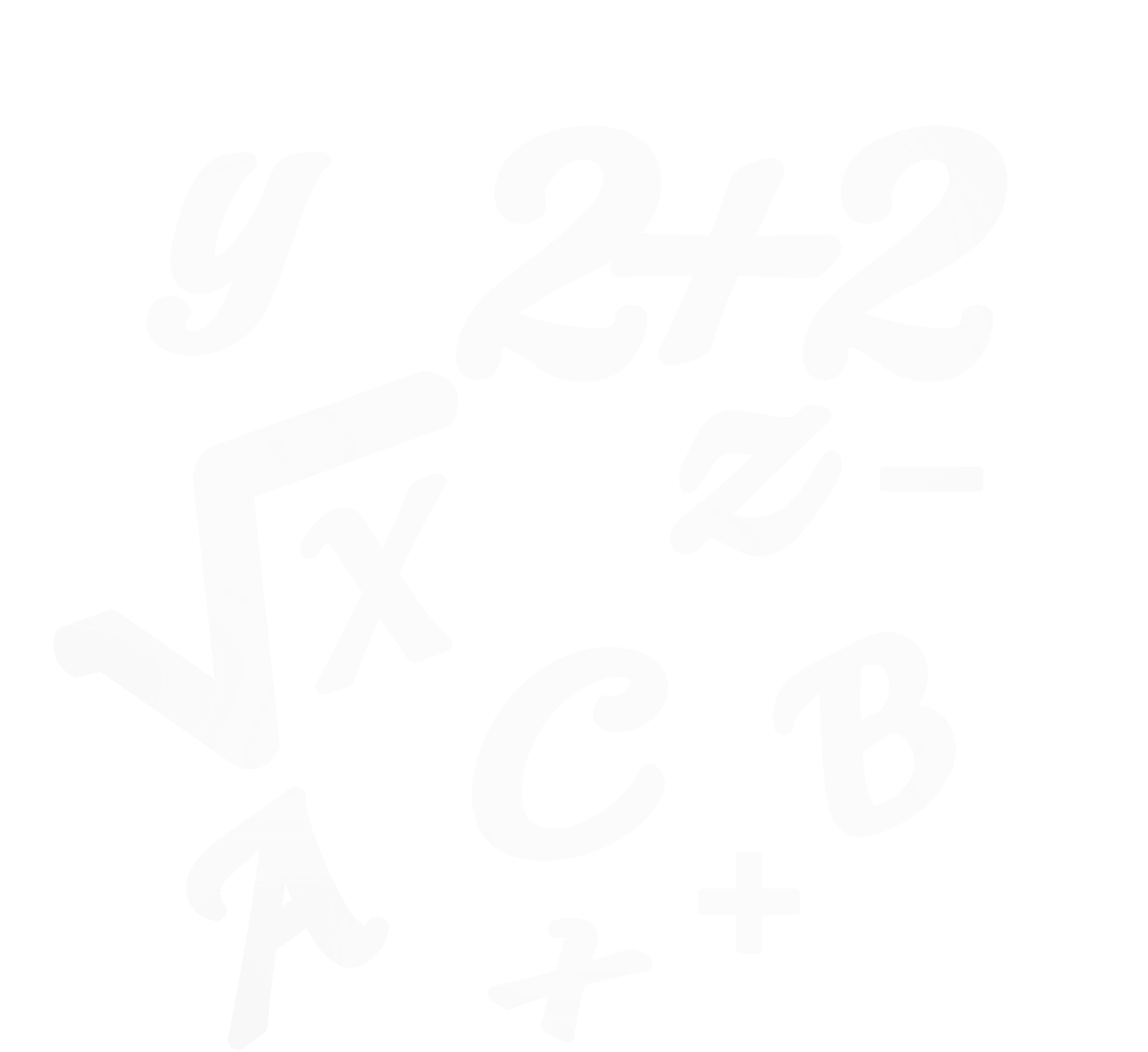

我們都知道美國的個人所得稅是採全球課稅,也就是說如果是美國稅法上所定義的稅務居民(Resident alien),其海外所得也同樣必須向美國政府申報及繳稅。然而與世界各國一樣,即使向美國這麼強大的國家,要去追查稅務居民的海外所得及資產仍要很高的難度,主要是因為各國的金融帳戶資訊並沒有進行交換與通報。為了能夠追查稅務居民的海外所得,歐巴馬政府率先在2009年公布了「海外金融帳戶通報法案(Report of Foreign Bank and Financial Accounts)」即俗稱的肥爸條款,該法案規定只要是美國的稅務居民(包含公民及綠卡持有者),當年度所持有或可控制的境外金融帳戶(包含存款、保險、有價證券等)超過一萬美元,就必須在每年4月15日向美國財政部填報FinCEN 114表,揭露包括帳戶資訊、帳戶類型及年度最高餘額等訊息,而這裡所說的一萬美元是指單一金融帳戶只有全年度當中任一天有達到就必須申報,而非以年底的餘額來看。

緊接著在2010年,美國政府又公布了「海外帳戶稅收合規法案(Foreign Account Tax Compliance Act)」,也就是俗稱的肥咖條款。FBAR與FATCA兩者的差別在於FATCA更進一步要求非美國之金融機構有義務調查美國公民(包含綠卡持有者)在該金融機構的金融活動紀錄,並向美國政府進行通報,除此之外納稅義務人在每年4月15日申報所得稅時,還必須填報Form 8938進行海外所得之揭露(所得併入Form 1040)。

大部分的會計師都會告知客戶不要輕忽肥爸及肥咖,主要的原因在於這兩個法案都定有相當重的罰款(最高25萬美元或5年徒刑)。很多台灣人會以為只要沒有海外所得就算被查到了也沒有漏稅的問題,但美國是一個相當強調誠信的國家,美國國稅局在進行裁罰並只不是以漏稅額來看,而是要先確認納稅義務人是否有蓄意隱瞞,因此即使納稅義務人本身漏報的海外所得金額微小,仍有可能被認為是蓄意隱匿而遭受重罰。

當初法案剛公布的時候,確實有很多人選擇觀望而不申報,但隨著這幾年金融帳戶資訊交換已經慢慢成為國際共識,要隱藏海外金融帳戶也越來越困難了,在這樣的情況下,如果過去應該申報但卻未申報要如何進行補救呢?

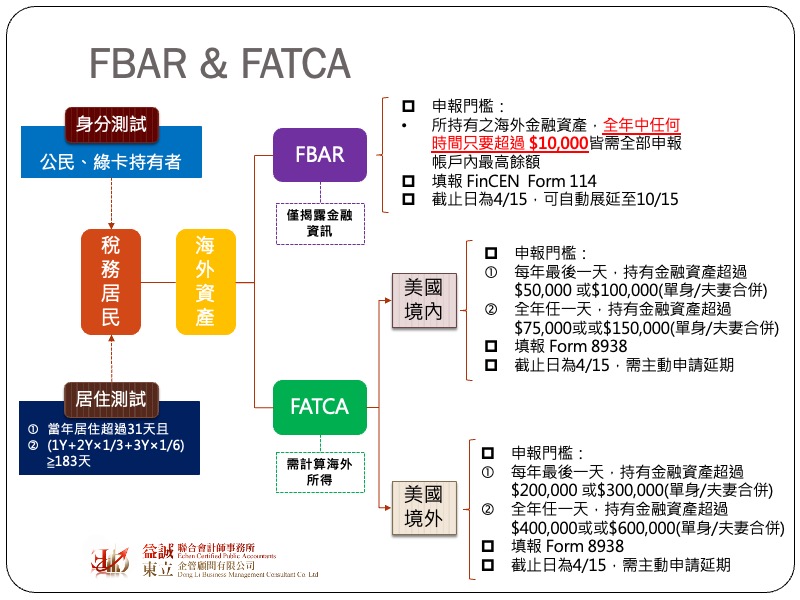

如果要避免被處以重罰,目前有兩種途徑可以進行補報

如果納稅義務人把海外金融帳戶計入後後仍沒有欠稅,且符合以下條件,則可適用:

符合條件的申報務義人,除了填報FinCEN Form 114補報過去年度的金融帳戶資訊外,另填寫Form 1040-X進行之前年度的稅表更正。

要判斷是否能用SFO程序進行補報,需先判斷申報義務人是居住在哪個地方,若是居住在美國境內的公民及綠卡持有者,必須滿足:

若採境內居民簡易補報程序,會另外針對漏報的金融資產處以5%的罰鍰,而依據IRS的規定,該資產金額是以該金融帳戶年底餘額來認定。

若納稅義務人並沒有居住在美國境內,則除了上述條件外,還必須符合非居住要件,該要件係指:

若符合條件,則上述申報義務人需填報FinCEN Form 114補報過去年度的金融帳戶資訊外,另填寫Form 14654及Form 1040-X進行之前年度的稅表更正。

肥爸及肥咖條款確實影響到很多人持有美籍身分的意願,有些人為了不要讓海外資產曝光甚至選擇放棄美國公民或綠卡身分,以為這樣就可以躲過美國政府的追查,但事實上要合法放棄美國公民或綠卡身分,還是必須要在最後一個年度向IRS進行報稅,如果符合以下三個要件之一,還會有棄籍稅的問題:

IRS的核課期間原則上為三年,但這僅針對有申報的案件適用,換句話說若屬於沒有誠實申報的案件,其追索期是無期限的,也就是說如果申報義務人沒有依法完成申報,即使日後放棄美籍身分,仍不會因此豁免,而如果之後被IRS查獲並處以刑事處罰,甚至可能會影響日後再次入境美國的申請。