美國自雇者退休金計畫簡介

- 2024-09-21

- 美國稅務

- 謝宗翰

美國自雇者退休金計畫簡介

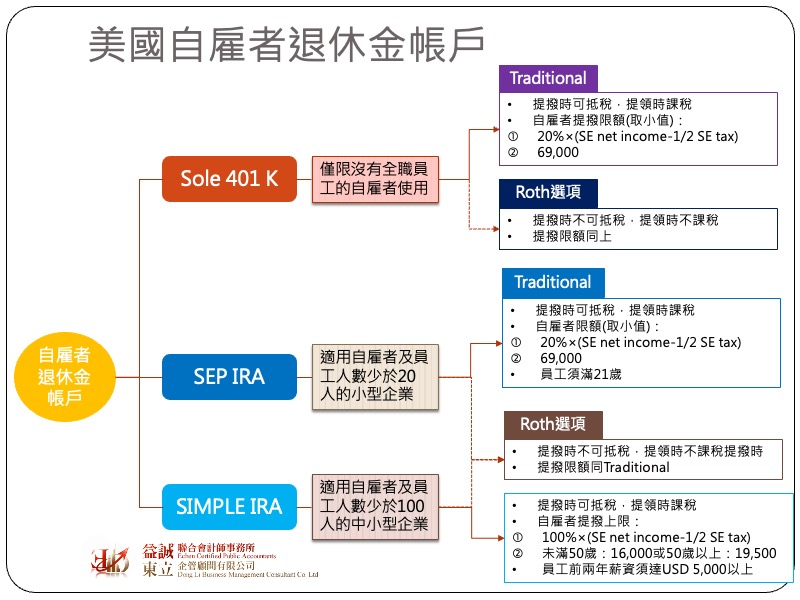

上一篇有跟讀者們介紹美國常見的退休金計畫,然而這一篇的所介紹到的計畫內容多是從雇員的角度出發,也就是主要所得是來自W-2薪資所的人。一般來說美國的營利事業設立程序比台灣簡單很多,因此很多人都會經營一些小生意,當生意越來越好,可能就會把工作辭了專心經營這個事業,這就是我們所稱的「自雇者(Self-employer)」,自雇者同時身兼雇主及員工的身分,然而許多退休金計畫是不允許雇主參與的,但如果公司規模比較小,或根本沒聘請正職員工這樣的情況下,自雇者其實可以選擇成立其他比較簡便的退休金計畫,並且將自己納入,以下我們將逐一介紹較為常見的自雇者退休金計畫。

這個計畫其實可以說是401-K的個人版,其主要特色為僅適用於沒有聘請正職員工的企業(獨資、合夥、LLC、LLP等)。又依據課稅時點,Sole 401-K同樣分為Traditional版及Roth版供自雇者選擇,前者是提撥時可讓自雇者抵減所得,但提領時需課稅,達到延緩繳稅的目的;後者則是提撥是不能抵減所得,但提領時不課稅。

自雇者由於身兼員工及雇主身分,因此每年得提撥Sole 401-K的金額可分成兩個部分:

上述兩者的合計數最多不超過USD 69,000。

一般的退休金計畫會有最低年齡提領限制,但Sole 401-K有一個優勢在於帳戶持有者若有資金需求可以從該帳戶中進行貸款,其上限為帳務金額的50%但不能超過USD 50,000。

該計畫主要適用於自雇者及員工人數少於20人的小型企業,該計畫有Roth的選項,因此在稅務上有「提撥時得抵減所得,領取時課稅」或「提撥時不得抵減所得,領取時不課稅」(Roth)兩種之課稅模式。由於IRA是個人自行設立的退休金帳戶,因此自雇者及受雇於上述所列之小型企業的員工都可以參加,不過SEP IRA要求員工年齡需滿21歲、至少任職三年且最低薪資不得低於USD 750。雇主為員工之年度年撥金額為員工福利之25%,2024之年度上限為USD 69,000元。自雇者的提撥限額與Sole 401-K相同,都是以當年度自雇所得調整淨額(自雇所得-50%自雇稅)之20%計算,2024之年度上限為USD 69,000元。

雖然性質上同為個人退休金帳戶,SEP IRA並不像Sole 401-K可以進行借款,若帳戶持有者在59.5歲錢提領,除了會有所得稅之外,另會產生10%的罰金。

該計畫主要適用於自雇者及員工人數少於100人的中小型企業,SIMPLE IRA同樣有Roth的選項,因此在稅務上有「提撥時得抵減所得,領取時課稅」或「提撥時不得抵減所得,領取時不課稅」(Roth)兩種之課稅模式。雇主提撥的部分,至多為員工福利(employee’s compensation)之3%;員工的部分則最多可提員工福利(employee’s compensation)之100%,2024之年度上限為USD 16,000,若達50歲以上可再額外增加USD 3,500之catch-up額度。若為自雇者,其提撥上限為100%之自雇所得淨額(自雇所得-50%自雇稅),上限同樣為USD 16,000及USD 19,500元(50歲以上)。在員工資格規定上SIMPLE IRA要求所有員工過去兩年的薪資須高於USD 5,000且訂有2年不得轉換至其他退休金計畫之限制。

SIMPLE IRA最大的好處是設立程序相當簡便而且後續的維持成本也較低,雇主為員工所提撥之部分同樣有抵稅之效果,但缺點是它每年能夠提撥的金額明顯較其他退休金計畫為少。