為什麼我的公司(行號)會被查營業稅

- 2024-09-17

- 企業稅務類

- 謝宗翰

為什麼我的公司(行號)會被查營業稅

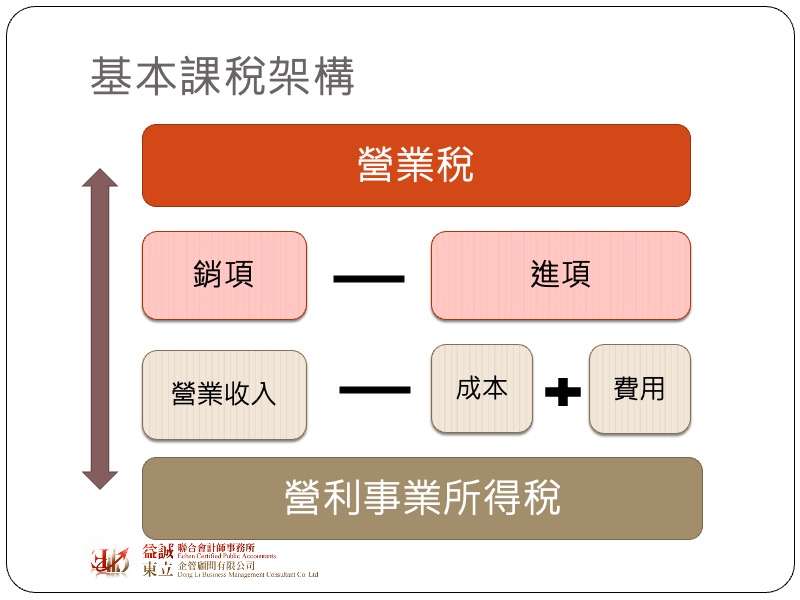

營業稅及營利事業所得稅是營利事業最主要的兩種稅賦,而這兩個稅種雖看似彼此獨立,但其實卻是息息相關,對稅務稽查熟悉的讀者都會知道,營所稅的查核絕對少不了營業稅的交查機制,由於營業稅一般來說每兩個月申報一次,且有進銷勾稽,通常出錯的機會不太大,即使申報有問題通常2個月內就會接到國稅局的通知,又依照營業稅申報案件核定公告作業要點之規定,原則上自申報期間屆滿之次日起六個月內就會公告核定,所以很多人甚至不不曉得營業稅也跟營所稅一樣也是會選案查核。

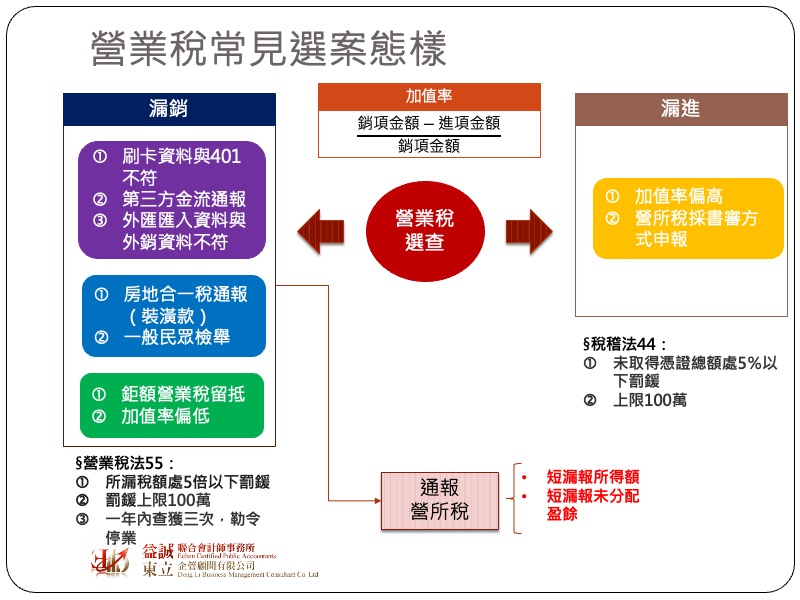

營業稅固定在每年4月1日開始選案查核,依官方過去的新聞稿,營業稅選查主要著在稽查營業人是否有以下四種情況:

由於加值型營業稅是採進銷相抵的方式來計算應納稅額,簡單來說,只要開立的發票有申報、申報的進項確實有發票,原則上稅額計算都不太會有問題,因此真正會有問題的多半是應該開立發票卻沒開立或是應該取得憑證卻未卻得,而國稅局要如何查到這種兩情況呢?

針對短漏開發票的部分,最直接的方式是來自於民眾檢舉,由於國稅局為了避免浮濫檢舉,因此如果檢舉人沒辦法提供具體事證,一般情況下是不會立案的,換句話說如果是因為檢舉而被查核,則國稅局手上多半已經有相當程度的證據了。另一種查核方式則是透過通報數據之比對,最常見的方式就是透過信用卡刷卡資料來勾稽銷售額,營利人只要有申請刷卡機,國稅局每年都可從信用卡機構取得營業人的刷卡資料,只要把全年度的刷卡金額與401或403申報書上的銷售額做比較,很容易就可以看出營業人是否有漏銷,而這種查核方式同樣也可透過外匯通報、銀行金流通報來進行,因此我們要特別提醒做B2C的營業人,只要有店家有申請刷卡機或是透過第三方金流(如藍新、綠界等),凡是利用這些管道所收到的款項一定要如實開立發票,因為國稅局幾乎百分之百可以掌握到這部分的金流。除此之外,營業人如果每年營業稅的留抵金額過高,造成年度加值率偏低,從學理的角度來看,這種情多半是因為公司要麻賠錢賣貨再不然就是採購進來的東西都賣不出去,然而以一間正常的公司來,這兩種情況都不可能長期存在,否則營業人早就倒閉了,因此能夠合理解釋這種情況的就是營業人有漏報銷售額的情形。

接著要來跟大家談的是近年來比較常發生,但過去比較不被重視的情況,那就是加值率偏高的案件。通常加值率偏高代表每期營業稅都繳很多,這種情況國稅局應該很開心,為什麼還要查核呢?我們前面有提到營業稅與營所稅息息相關,營業稅的銷售額大體上就是營所稅的營業收入,而營業稅的進項金額則大致上代表營所稅的成本及費用,因此透過營業稅及每年扣繳申報的情形,就可以約略知道這個營業人的年度獲利情形。我們也都知道目前營所稅申報有所謂的「書審」制度,也就是依照營業額乘上所適用業別的擴大書審純益率或所得額標準來推計出所得,這種制度雖然簡單,但近年來卻已淪為許多人規避稅負的手段,舉例來說某甲公司當年度的營業額2億元,淨利4000萬,真實的純益率是20%,但如果用所得額申報的營業淨利率只有8%,代表用所得額標準申報只賺1600萬,稅金直接少繳了480萬元,稅法當然不允許這種事情發生,但即使國稅局針對這樣的案件選查其營所稅申報案件,在不提供帳冊的情況下,國稅局最多只也能按照同業利潤標準要求補稅,實際上的稅差可能還是很大。

後來國稅局就想到一種查核方式,那就是從營業稅來下手,上述的公司由於實際利潤很高,在憑證不足的情況下,營業稅都繳很多,但營所稅卻申報比實際利潤低很多,這時候從營業稅及營所稅的交查就可以發現有很多的成本費用「疑似」不屬於發票,國稅局就會透過營業稅檢查來要求營業人提供相關的進項憑證來確認其性質為何,但我們都知道上述的憑證其實根本不存在,因此營業人也不可能如實提供資料給國稅局,這時候營業稅案件就會卡住,因為國稅局無法在沒有證據的情況下就認定營業人有逃漏稅的事情,但因為營業人也無法提供資料供核,所以案子也無法結案,因此這樣的案件最會就會走上協談的方式處理,然而這種案件因為營業人沒有任何東西可以送查,所以在協談時基本上是沒有任何施力點的,所以補稅的稅金多半是由國稅局來決定,而其計算的方式多半是依照稅捐稽徵法44條未依規定取得憑證,按照未取得憑證金額之5%進行裁罰,如果虛列的成本費用是2400萬,罰金就是120萬,但因為同法有規定該行為罰的上限為100萬,因此這類的案件最後多半會以100萬裁罰來結案。

很多人會覺得很奇怪,明明營所稅就已經申報到所得額標準了,為什麼國稅局還要來找麻煩,但其實所得法有明確的規範,營利事業的實際利潤若高於所得額標準或擴大書審純益率都必須要按照實際利潤申報,換句話說,利用書審標準來規避稅捐本來就是與法不符,但因為實務上國稅局要完全掌握營利事業短漏報所得的證據有一定的難度,且逕自裁罰也不利於徵納雙方,因此以未依規定取得憑證來處理算是給徵納雙方一個台階下,一方面國稅局並沒有直接認定營業人虛列成本費用(只是沒有拿到),所以沒有後續營所稅的補稅及裁罰,另一方面營業人也確實多繳了一些錢給國家。

最後要再次強調營業稅與營所稅在稽徵實務上是一體的兩面,只有一方變動通常會連動到另一方的稅額,因此無論是在做整體稅務安排或帳務處理時都必須要將兩者同時考慮。