美國C-corp課稅原則介紹

- 2024-08-03

- 美國稅務

- 謝宗翰

美國C-corp課稅原則介紹

C-corp是最基本的公司組織型態,其運作架構與我國股份有限公司大致上相同,在美國若要上市募資基本上都是以C-corp為主,雖然C-corp有比較廣泛的募資管道,然而由於C-corp在稅法上被認定為一個獨立實體,因此C-corp本身需另外繳納公司所得稅,而當盈餘分配給股東時,股東還須繳納個人所得稅,因此就經濟實質上會有重複課稅的問題。原則上C-corp的收入成本認列採應計基礎(Accrual basis),但如果公司課稅年度的前三年平均收入未超過2600萬美元,則仍可選擇現金基礎(Cash basis),會計基礎一經選定除非經過IRS同意否則不能更改。

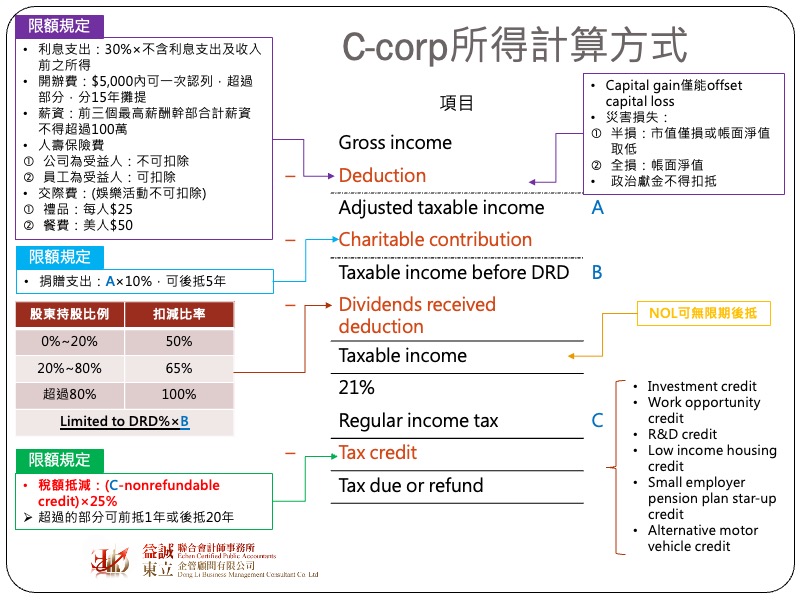

C-corp本身計算課稅所得的方式與獨資企業、LLC或S-corp基本邏輯是相同的,但稅表的呈現上稍有不同,收入扣除必要的成本費用(Deduction)後的餘額稱為Adjusted taxable income,在這個階段的Deduction是不包含捐贈支出,而稅法對於不同項目的成本費用有些會設有限額規定:

C-corp同樣可進行慈善捐贈,但其限額僅限於Adjusted taxable income之10%,當年度未使用完之部分可往後遞延5年,但每年仍受10%之限額規定,若公司是採計基礎,期末的應付捐贈支出必須在年度結束後3.5個月內實際支付。

扣除慈善捐贈後的數額稱為Taxable income before DRD (Dividends received deductions),由於C-corp非穿透實體,因此股利收入會有重複課稅的問題,為降低股東負擔,稅法特別給予股東一定額度的所得抵減權(與我國的股利可扣抵稅額不同,美國的股利是從所得中扣除,而非直接抵稅)。若境內法人股東有收到合格股利,可依對被投資公司之持股比例享有以下比例的股利抵減:

公司要使用股利抵減必須符合持有期間的規定,也就是收到股利前後各45天內(合計91天)之任一天至少持有該股票超過45天,除此之外,若股東持股比例在80%以下,當年度股利抵減不得超過Taxable income before DRD之扣抵比率(50%或65%)。在扣除股利抵減之後的所得才是最後的應稅所得(Taxable income),而目前美國公司所得稅的稅率為21%,若公司之Taxable income為負數,代表公司營運出現虧損(Net operation loss, NOL),自2018年修法之後,公司的NOL可無限期進行後抵之後年度的所得。

C-corp跟個人一樣,同樣有稅額抵減的規定(即Tax credit),而美國的Tax credit種類相當多,可分成refundable及non-refundable兩種,前者係指該credit可以退稅,後者則僅止於將稅額扣抵至零為止。C-corp當年度的稅額抵減上限為全年度應稅所得扣除non-refundable credit後之25%。