美國聯邦稅收救濟程序

- 2024-06-29

- 美國稅務

- 謝宗翰

美國聯邦稅收救濟程序

在美國報稅不可避免會遇到美國國稅局IRS查稅,如果納稅義務人不同意IRS的查核結果,依法是可以提起相關的救濟程序,今天就要簡單跟大家介紹一下美國的稅收訴願程序。

當納稅義務人將稅表遞交之後就完成報稅的動作,IRS會依據申報的資料進行審核,依照聯邦稅務手冊之說明,美國聯邦稅務稽查一般是在申報的2年後進行,個人所得稅的稽查是26個月內;公司所得稅則是27個月之內。IRS的正式稽查一般來說可分成以下三種類型:

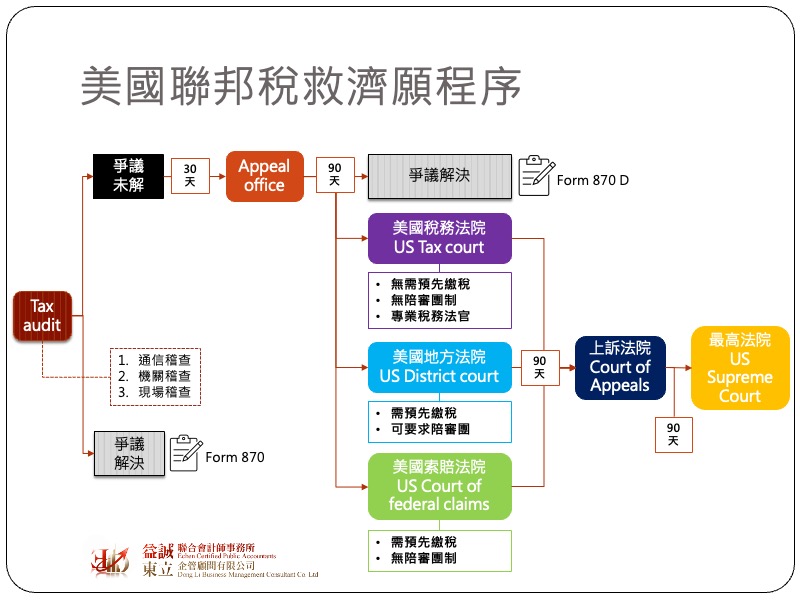

IRS完成稽核程序後,會將稅收調整的結果告知納稅義務人,若無需調整就會正式核發確認函(no change letter);但若調整內容與原申報內容不符,就必須額外進行法定結案程序。與台灣一樣,IRS對於稅務爭議同樣都是希望以協商的方式來完成,若納稅義務人同意IRS的調整內容,那雙方就會以協議結案的方式完成結案,但若納稅義務人不接受調整內容,亦即無法達成協生,則IRS會先寄發一張「30日通知信」,除了告知納稅義務人調整內容外,最重要的是告知納稅義務人相關的救濟規定,納稅義務人可以選擇在收到「30日通知信」到期日後的30日內向IRS的Appeal office提出複查,一般來說IRS收到複查後,會在45-60日內作出結論。

如果納稅義務人在收到「30日通知信(30-days letter)」後沒有任何的作為,IRS會寄發一封正式的欠稅函,又稱「90日通知信(90-days letter)」,因為納稅義務人在收到該欠稅信函的90日後可向法院提起訴訟,就法律層面來說,90-days letter才算是一個正式的稅務確定文件。

美國是踐行普通法(英美法)的國家,比較沒有公法的概念,法律體系基本上就只有民法與刑事法兩種,而IRS與人民有稅務爭議,原則上視爲民事訴訟,因此不像台灣還有特別的行政法院體系來處理人民與政府的法律爭議,稅務訴願原則上都是回歸各級法院進行審理。當納稅義務人完成複查程序後,仍不同意IRS的稽查結果,可在收到90-days letter後以IRS為被告提起訴訟,在稅務訴訟體系中,是採取三級三審制,美國的稅務訴訟初審法院有三種:

若納稅義務人不服初審法院的判決,依法可在做出判決的90日內向美國上訴法院 (Court of Appeals) 提起上訴,大多數的情況下美國上訴法院僅就法律問題進行審理,至於事實的調查則都是依照初審法院的調查結果。若仍不服上訴法院之判決,納稅務義務人同樣可在做出判決的90日內向美國最高法院提出上訴,然而一般來說,稅務案件鮮少能走到美國最法院。